埃克森美孚VS雪佛龍:石油巨頭哪家強?

在經歷了疫情對原油需求災難性打壓的2020年以后,大型石油股眼下似乎正在成為投資者押注經濟復蘇的一大標的。

原油板塊ETF Vanguard Energy Index Fund ETF Shares (NYSE:VDE)今年以來已經累計上漲了29%,而同期標普500指數僅上漲約9%左右。這只ETF的前十大股票就包括了埃克森美孚、雪佛龍以及Phillips 66等石油巨頭。

疫情給能源股帶來的最糟糕的階段似乎已經過去了,在OPEC+減產、各國經濟重啟、工業生產恢復、汽車重新上路的背景下,全球原油需求也在緩慢增長,為石油市場帶來了新的上漲趨勢。

即使是在最近的強勁上漲以后,我們仍然認為,如果疫苗可以加速推出,疫情得到控制,全球經濟即將進入長達多年的大規模擴張,一些石油股仍然具有較大的上漲空間。考慮到這一情況,本文將來關注兩大石油巨頭——埃克森美孚和雪佛龍。那么,它們誰更值得投資者來關注?

1、埃克森美孚

在美國石油和天然氣巨頭中,埃克森美孚(NYSE:XOM)在疫情期間受到的打擊最大。2020年初,由于年初油價暴跌,該公司被迫取消了雄心勃勃的擴張計劃,其股價也應聲大跌。

和其他能源巨頭相比,埃克森美孚受到的破壞性更大,公司在1月份公布財報時稱,公司錄得了至少30年以來的首次虧損,計入了190億美元的資產減值,扣除派息后,現金流為-200億美元。不僅如此,公司還宣布裁員數千人,并在8月底市值暴跌后,被道瓊斯30指數從成分股中剔除掉了。也因此,在這期間,投資者仍然對埃克森美孚的支付股息能力深表懷疑。

不過,經歷了最具挑戰性的一年以后,埃克森美孚的CEO Darren Woods提出了一個旨在重獲華爾街信心的計劃——公司計劃將資本支出轉移至更具未來價值的優勢資產上,包括圭亞那和美國二疊紀盆地的開發、巴西的定向勘探以及發展高價值高性能產品的化工項目。顯然,投資者對這種扭虧為盈的策略充滿信心。

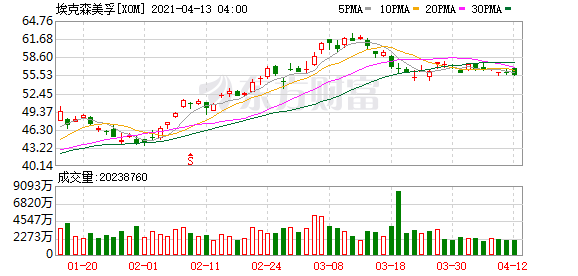

埃克森美孚周一的股價周一收于55.50美元,過去六個月上漲了60%以上,目前每股股息為0.87美元,年收益為6.2%。

高盛在上周的報告中表示,由于埃克森美孚對其化工部門和支出控制的措施,其長期獲益預估趨好,該公司股票值得買入。該投行分析師給予公司的目標價為65美元,比目前股價高約16%左右。

2、雪佛龍

在2020年的災難中,雪佛龍(NYSE:CVX)的狀況比埃克森美孚要好得多。這家能源巨頭得以在疫情中幸免于難的原因是,公司在過去五年中,對于開支實行了嚴格的控制,取消了多項重大的擴張計劃。

這一策略使得雪佛龍的股價在過去五年里都擁有良好的支撐,甚至是在包括埃克森美孚等能源巨頭股價暴跌之際。

盡管雪佛龍嚴格的支出管理策略是正確的,但是,去年油價暴跌導致煉油利潤率下降后,它也需要大量舉債來支付股息。2020年,雪佛龍支付的股息為97億美元,這超過了其資本支出的89億美元。據媒體報道的數據顯示,至少在過去30年里,雪佛龍從未出現過這種情況。

此外,去年十月完成的收購Noble Energy的交易,也將雪佛龍的杠桿率推升至了23%,這是2002年以來的最高水平。

高盛表示,雪佛龍多年來由于埃克森美孚的歷史恐怕已經走到盡頭了。該行分析師Neil Mehta指出,“我們對公司的資產負債表,股息可持續性,二疊紀盆地的增長前景,以及澳洲液化天然氣資產的自由現金流持積極態度”,但是,在過去幾年,雪佛龍的積極表現之后,該公司的股票價格現在在幾個指標上都高于同行,包括企業價值與債務調整后的現金流比率,以及價格與收益的比率。

周一雪佛龍股價收于101.78美元,今年以來,該股累計上漲22%,年度股息率約為5%,每季度支付1,29美元的股息。

總結

直到去年,在能源領域,埃克森美孚的風險還高于雪佛龍,但是這家美國最大的石油巨頭已經成功逆襲,重新平衡了投資組合,并大力削減成本。在這一轉變以后,再加上油價前景改善,埃克森美孚的股票是更值得買入的股票。

更多資訊,歡迎掃描下方二維碼關注中國潤滑油信息網微信公眾號(sinolub)

-

作為世界500強,加拿大石油擁有豐厚的油砂礦資源,經營著世界上最大的基礎油精煉廠之一,調配并包裝生產出多種潤滑油成品。

-

南京東沛國際貿易集團有限公司(DU-HOPE INTERNATIONAL GROUP)是一家成立于1978年的專業外貿企業,注冊資金3900萬元。

-

北京龍潤凱達石化產品有限公司成立于2001年,是中國北方地區潤滑油基礎油銷售量最大的貿易企業。

《中華人民共和國增值電信業務經營許可證》編號:粵B2-20050302號

服務熱線:0754-88650988 在線服務QQ:619128006 潤滑油商機信息群:③:50693127 ④:65958932